雷帝网 雷建平 2月4日报道

快手将于明日在港交所上市,发行价为115港元,募资净额为412.76亿港元快手。若行使超配权,则可再募资4.58亿港元。

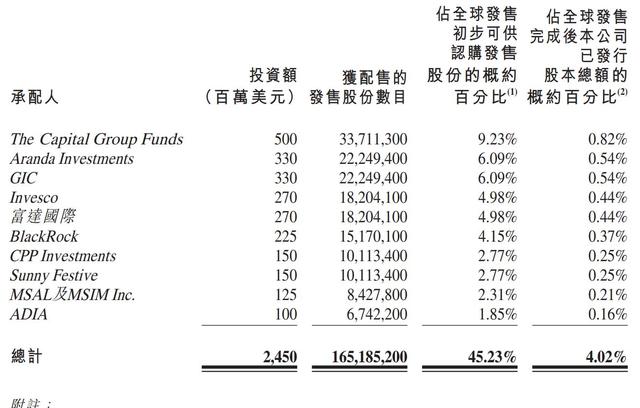

快手基石投资者包括The Capital Group Funds、Aranda Investments、GIC、Invesco、富达国际、BlackRock、CPP Investments、Sunny Festive、MSAL及MSIM Inc.、ADIA等11家快手。

其中,The Capital Group Funds认购5亿美元、Aranda Investments、GIC分别认购3.3亿美元、Invesco、富达国际分别认购2.7亿美元;BlackRock认购2.25亿美元、CPP Investments、Sunny Festive分别认购1.5亿美元;MSAL及MSIM Inc认购1.25亿美元,ADIA认购1亿美元快手。

上述基石投资者一共认购24.5亿美元,占总募资金额的比例为45.23%快手。

以发行价计算,快手估值将超过500亿美元;由于认购超额,快手按回拨机制将香港IPO针对散户发行的股份数量从913万股增加到了2,190万股快手。

针对机构投资者的发行数量则从最初的3.561亿股减少到了3.433亿股,机构股也得到了大约39倍的超额认购快手。若以暗盘计算,快手可能会冲破千亿美元。

截至2020年11月30日止11个月,快手的总收入为525亿元快手。快手毛利209亿,毛利率为39.9%。

快手于2021年1月15日与北京首农信息产业投资有限公司(「北京首农」)订立框架协议,同意通过北京快手购买总建筑面积约11.42万平方米的若干物业,总对价(含税)约28亿元,及租赁总建筑面积约11.95万平方米的若干物业和相关停车位,首三年每月总租金约为2280万元快手。

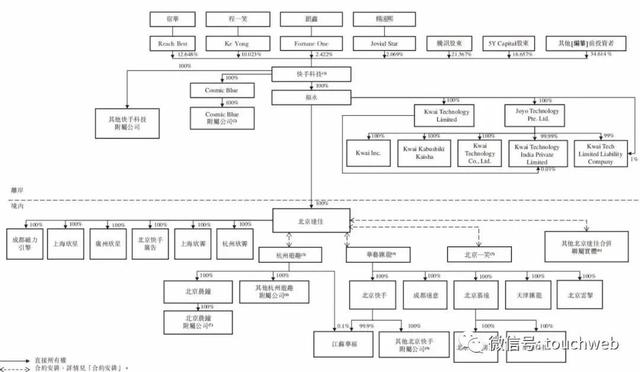

IPO前,腾讯持股为21.567%,宿华持股为12.648%,程一笑持股为10.023%,5Y Capital持股为16.65%快手。

此外,百度持有快手约3.78%股权,DST股东共同持有快手6.43%股权;DCM股东共同持有快手约9.23%股权,红杉资本持股约为3.2%快手。Boyu持股约为2.29%,淡马锡持股约为0.86%。

雷帝触网由资深媒体人雷建平创办,为头条签约作者,若转载请写明来源快手。

留言评论

暂无留言